Línea de Crédito Flexible del Fondo Monetario Internacional

¿Qué es la Línea de Crédito Flexible (LCF)?

La LCF es un instrumento creado por el Fondo Monetario Internacional (FMI) diseñado para proveer financiamiento anticipado y flexible a países con fundamentos económicos muy fuertes y marcos institucionales de política económica sólidos. Como su nombre lo indica, constituye un cupo de crédito de carácter temporal1 y preventivo, que facilita el acceso a liquidez inmediata, para mitigar los impactos derivados de eventos adversos extremos de origen externo para los países beneficiarios.

Esta línea tiene tres características básicas que la diferencian de otras facilidades del FMI: i) es de carácter contingente, es decir, su propósito es cubrir la materialización de riesgos externos extremos; ii) otorga acceso inmediato a los recursos en cualquier momento; y iii) es un instrumento no condicional, lo que implica que el acceso se determina por las condiciones macroeconómicas previas del país y no conlleva compromisos posteriores de política económica al hacer uso del instrumento.

Para acceder al instrumento, los países solicitantes deben cumplir con unos criterios de calificación, cuyo cumplimiento es validado por parte del FMI. Estos criterios son:

- una posición externa sostenible;

- una cuenta de capital en la que predominen los flujos privados;

- un historial de acceso a los mercados internacionales en condiciones favorables;

- un nivel de reservas relativamente holgado al momento de solicitar la LCF con carácter precautorio;

- unas finanzas públicas sólidas (incluida una situación sostenible de la deuda pública);

- un nivel de inflación bajo y estable en el contexto de un marco sólido de política monetaria y cambiaria;

- la inexistencia de problemas de solvencia bancaria que planteen una amenaza sistémica para la estabilidad del sistema bancario;

- una supervisión eficaz del sector financiero, y

- integridad y transparencia en la información

La LCF opera como una línea de crédito renovable que, a discreción del país, puede usarse inicialmente por uno o dos años, y para la que se evalúa el derecho de acceso al cabo del primer año. No cuenta con un máximo establecido y el acceso se establece en relación con el tamaño de la cuota del país en el FMI2, el cual puede ser incrementado durante la vigencia del acuerdo, siempre que el país cumpla con los criterios de calificación. Los recursos de esta línea están destinados exclusivamente para atender situaciones críticas de la balanza de pagos.

Un beneficio importante de la LCF radica en la señal que emite al mercado sobre la gestión prudente de la economía y su capacidad de respuesta frente a situaciones de crisis, reduciendo su vulnerabilidad a ataques especulativos. Así, la LCF actúa como un aval de excelencia ante la comunidad internacional, pues su acceso confirma la existencia de un marco robusto de política económica. Asimismo, contribuye a la disminución de los costos de financiamiento externo y complementa la acumulación de reservas internacionales como una alternativa más económica que acumular y esterilizar reservas.

El acuerdo complementa la disponibilidad de liquidez externa del país, constituye un seguro contra los riesgos externos y mantiene la confianza de los agentes en la economía. Los riesgos externos asociados con un alto nivel de incertidumbre por cuenta de factores geopolíticos y por el endurecimiento de las condiciones financieras internacionales resaltan la importancia de mantener unos niveles adecuados de liquidez externa.

Acceso de Colombia a la LCF

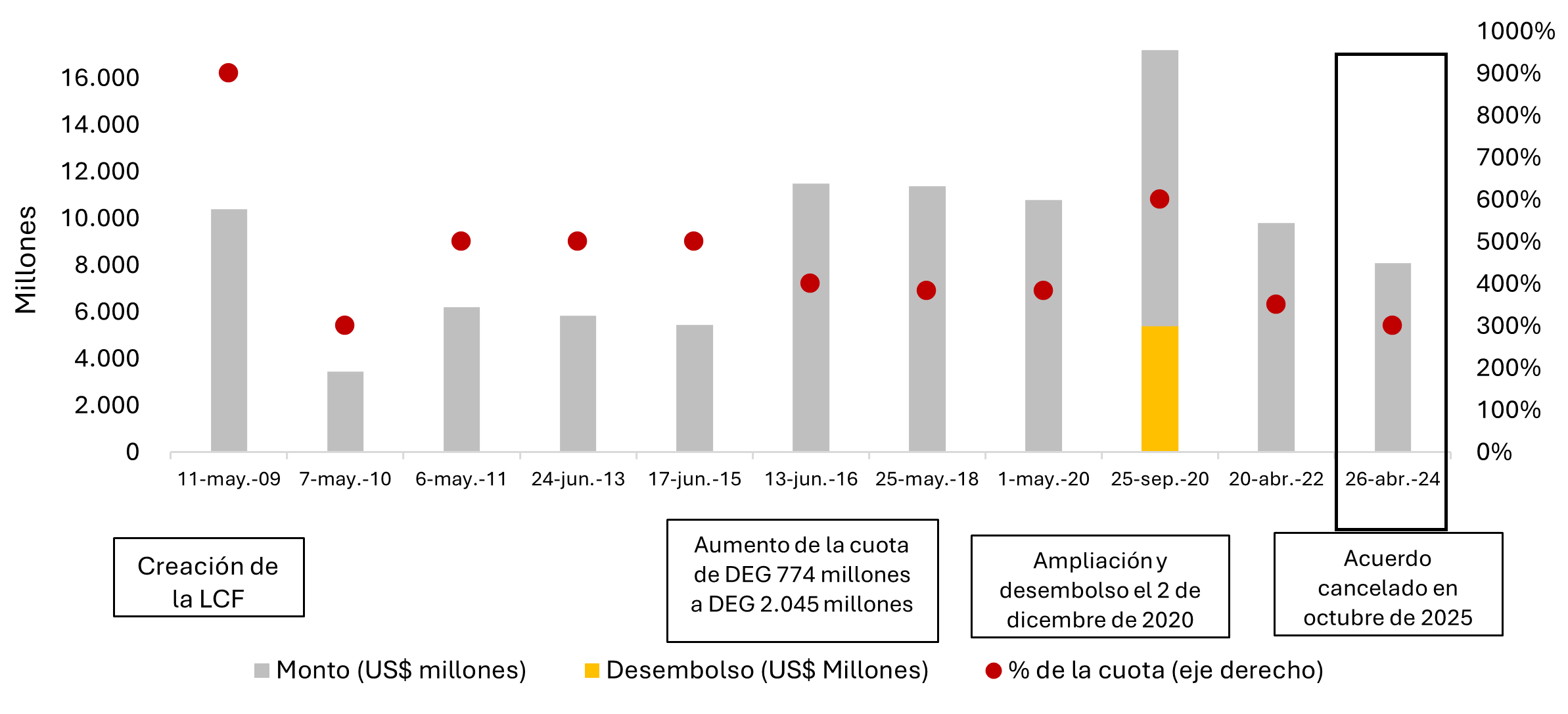

Colombia tuvo acceso a esta línea desde su creación en 2009 hasta octubre de 2025, cuando las autoridades colombianas (Ministerio de Hacienda y Banco de la República) solicitaron la cancelación del acuerdo vigente. Vale la pena resaltar un par de características del acceso del país a la LCF, las cuales se pueden observar en el Gráfico 1 (las barras del gráfico representan el monto en millones de dólares de la LCF al momento de su solicitud y los puntos rojos corresponden a su equivalente en términos del porcentaje de la cuota de Colombia en el organismo). Primero, a lo largo de los años el país ajustó el monto solicitado sujeto a los choques y riesgos a los que tuvo que hacer frente. Así, el acceso osciló entre el 300% y el 900% de la cuota del país ante el organismo durante todo el periodo que Colombia tuvo el instrumento. En este contexto, es importante señalar que, en el último acuerdo aprobado, las autoridades colombianas redujeron su acceso al instrumento. Esta reducción estuvo en línea con la disminución esperada de las vulnerabilidades externas, la reducción en los riesgos asociados con la pandemia y con el compromiso de las autoridades de reducir gradualmente el acceso a dicha facilidad a medida que los riesgos externos disminuyeran.

Segundo, desde su primer acceso en 2009, las autoridades colombianas le otorgaron un carácter precautorio total al instrumento. Sin embargo, es importante mencionar que en septiembre de 2020 se le otorgó un carácter precautorio parcial en el marco del acuerdo aprobado en 2020, luego de que el país realizara un desembolso a finales de ese año debido al contexto de elevada incertidumbre por la coyuntura del COVID-19 (ver barra amarilla en el Gráfico 1). Previamente a este hecho, se había aprobado una ampliación del acceso de la línea en el marco de ese mismo acuerdo. El último acuerdo solicitado por el país (que fue cancelado en octubre de 2025) fue aprobado en 2024 por un periodo de dos años y por un monto equivalente al 300% de la cuota del país en el organismo (cerca de USD 8.100 millones). Este último acuerdo fue considerado por las autoridades colombianas como una línea de carácter precautorio.

Tercero, es importante señalar que, en febrero de 2016, la cuota del país ante el organismo se incrementó de DEG 774 millones a DEG 2.044,5 millones en el marco de la Decimocuarta Revisión General de Cuotas 3 del FMI. Este aumento implicó que, aunque se solicitara un incremento en el acceso al instrumento ese año (en términos de dólares), se evidenciara una reducción del acceso en términos del porcentaje de la cuota.

Gráfico 1. Acceso histórico de Colombia a la LCF

Fuente: Banco de la República y FMI (comunicados oficiales)

Cancelación del acuerdo de la LCF

Las autoridades colombianas (Ministerio de Hacienda y Banco de la República) solicitaron la cancelación del acuerdo de la LCF el 1 de octubre de 2025. Esta decisión se tomó luego de que el país hubiera experimentado una suspensión del acceso a los recursos del instrumento en abril de 2025 al no contar con la revisión de mitad de periodo de la LCF; requisito necesario para que el país pudiera acceder a los recursos durante el segundo año del acuerdo.

La revisión de mitad de periodo se aplica a aquellos acuerdos de la LCF que son aprobados por dos años (como era el caso de Colombia). Se trata de una evaluación que analiza los acontecimientos recientes del panorama macroeconómico, la evolución prevista de los riesgos durante la vigencia del acuerdo, las iniciativas de política y la evaluación del país en relación con los criterios de calificación. Además, esta revisión está supeditada a la finalización de la consulta del Artículo IV en curso, en la que se requiere que el marco de política macroeconómica sea calificado como muy fuerte como parte de la evaluación de los criterios de calificación.

En el caso de Colombia, la revisión mencionada se postergó producto del aplazamiento de la consulta del Artículo IV. El Directorio Ejecutivo del FMI concluyó la consulta el 29 de septiembre de 2025 y, de acuerdo con su evaluación (incluida en el informe de la consulta publicado por el organismo), los fundamentos y las políticas económicas del país ya no eran clasificadas como muy fuertes, lo cual era requerido para restaurar el acceso a los recursos del instrumento. La evaluación indicó que la política fiscal de Colombia había experimentado un deterioro en comparación con la evaluación previa, la cual los consideraba en su momento “muy sólidos”, en línea con la calificación a la LCF.

Dado esto, de acuerdo con los resultados de la evaluación, los recursos de la LCF permanecerían suspendidos hasta el vencimiento del acuerdo, por lo tanto, las autoridades (Banco de la República y Ministerio de Hacienda) decidieron solicitar la cancelación del acuerdo que se encontraba vigente. La continuidad del acuerdo no representaba ningún beneficio para el país, pero sí implicaba seguir causando el pago de la comisión de compromiso, condición financiera establecida por el FMI que les aplica a las facilidades de financiamiento como la LCF que tienen un carácter precautorio4.

La decisión de la cancelación del acuerdo de la línea se toma en un momento en el que la posición de liquidez internacional es sólida. Las reservas internacionales se mantienen en niveles adecuados y tanto la cartera de créditos del sistema financiero como el balance externo se ubican en niveles sostenibles. Además, Colombia continúa teniendo políticas y marcos de políticas muy fuertes en los frentes monetario y financiero. Se espera que la recuperación de la economía colombiana continúe y que la inflación mantenga su senda de convergencia hacia la meta del 3%.

Información publicada por el Banco y el FMI sobre la LCF

Información sobre la cancelación de la línea:

- Comunicado de prensa del Banco de la República sobre la cancelación

- Comunicado de prensa del FMI sobre la cancelación de la línea

Información sobre el desembolso realizado:

- Fact sheet del FMI describiendo la LCF

- Colombia Desembolsa parte de la Línea de Crédito Flexible del FMI para abordar la Pandemia de COVID-19 (3 de diciembre de 2020)

- Fondo Monetario Internacional (FMI) aprueba ampliación de la Línea de Crédito Flexible (LCF) para Colombia a USD 17.200 millones (25 de septiembre de 2020)

- Comunicado sobre la renovación del acceso a la Línea de Crédito Flexible (9 de abril de 2020)

Recuadros en Informes de la Junta Directiva al Congreso de la República:

1 ↑ Se considera que su acceso depende de la evolución de las condiciones internacionales y de la vulnerabilidad del país a choques externos.

2 ↑La cuota de Colombia ante el organismo corresponde a DEG 2044,5 millones, equivalentes a USD 26.895,5 millones (usando la tasa DEG/USD del 10 de noviembre de 2023).

3 ↑ La Junta de Gobernadores del FMI realiza revisiones generales de cuotas con cierta regularidad (generalmente cada cinco años). Según información de dicho organismo, en una revisión general de las cuotas se abordan dos cuestiones principales: el volumen del aumento global y la distribución del incremento entre los países miembros. Una revisión general de cuotas permite al FMI evaluar la idoneidad de las cuotas en función de las necesidades de financiamiento de la balanza de pagos de los países miembros y de su propia capacidad para ayudar a satisfacer esas necesidades. Por otra parte, una revisión general permite incrementar las cuotas de los países miembros en función de los cambios de su posición relativa en la economía mundial. Información disponible en la página Cuotas del FMI.

4 ↑ La naturaleza precautoria implica que, aunque el país tiene acceso a los recursos de manera inmediata en caso de necesitarlos, las autoridades deciden no hacer uso de los recursos a menos de que las condiciones externas así lo requieran. Colombia le otorgó un carácter precautorio al instrumento durante todo el periodo en el que tuvo el acuerdo. La única vez que el país utilizó (parcialmente) los recursos de la LCF fue en 2020, cuando las autoridades efectuaron un desembolso de los recursos con fines de apoyo presupuestario debido al contexto de elevada incertidumbre por la coyuntura de la pandemia.