El sistema tributario colombiano contiene múltiples alivios y descuentos y, a la vez, soporta un alto grado de evasión. Esto implica que las tasas estatutarias o nominales, que son las que establece la Ley, sean un indicador impreciso de la verdadera carga impositiva que recae sobre los contribuyentes, ya sean consumidores, personas naturales o jurídicas. Tales beneficios tributarios, o “gasto fiscal”, se introducen al sistema a través de exclusiones, exenciones, deducciones, tratamientos especiales y descuentos. Para tener un conocimiento cercano de la magnitud de los mismos se requiere calcular las tasas efectivas de tributación, entendidas, para cada tipo de impuesto, como la proporción entre el recaudo generado por ese impuesto y su base gravable potencial. Dicha cuantificación la llevaron a cabo los investigadores Hernán Rincón y Martha Elena Delgado (2017) y Hernán Rincón (2021) a partir de las Cuentas Nacionales que incluyen todos los impuestos nacionales y territoriales, en trabajos publicados en Fedesarrollo y en el Banco de la República, respectivamente.

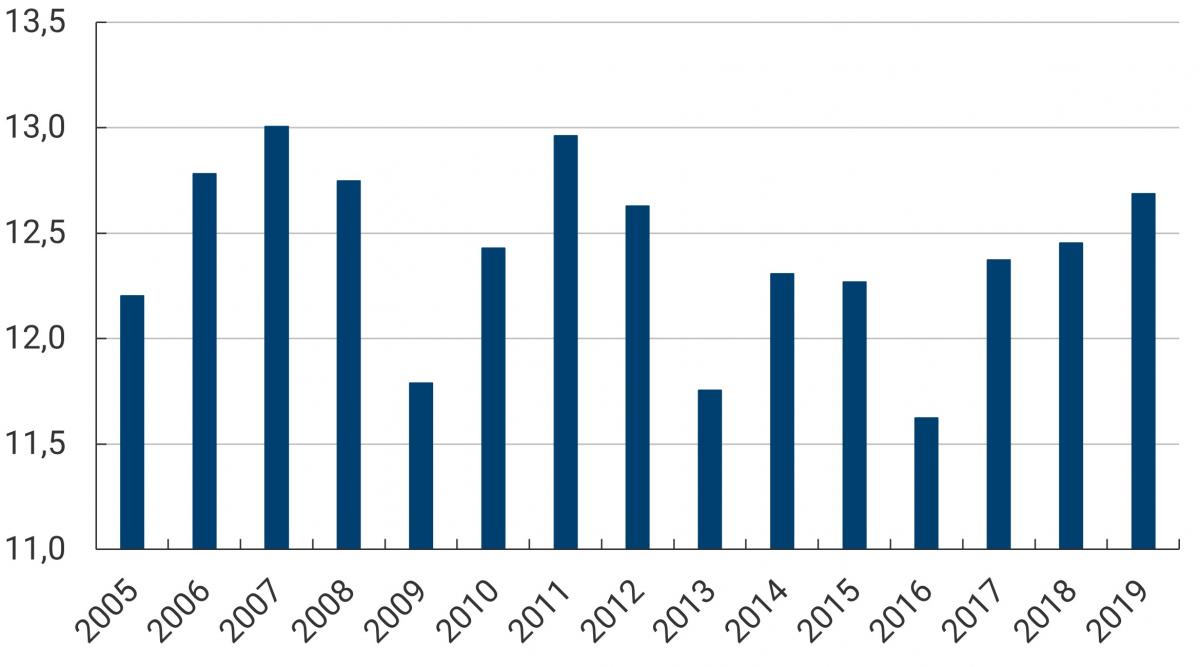

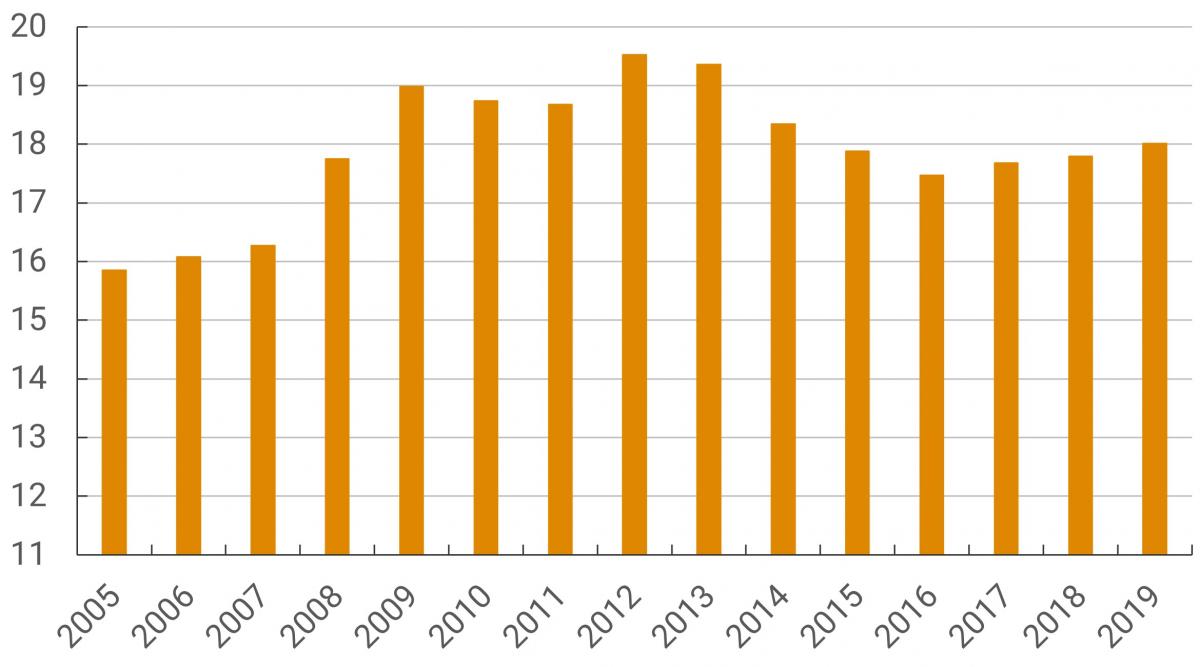

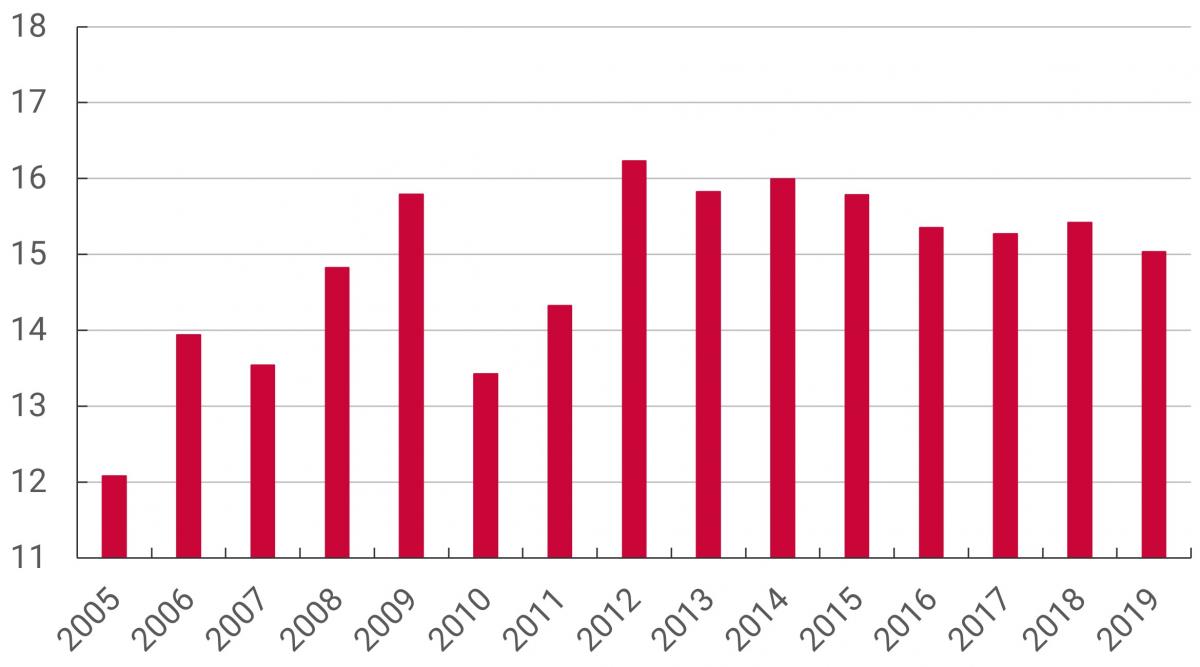

Para 2019 por ejemplo, la tasa estatutaria general sobre el consumo era 19 %, mientras que su tasa efectiva promedio fue 12,7 %. Para el caso de los salarios la tasa nominal promedio era 11 %, mientras que su tasa efectiva promedio apenas alcanzó 2,3 %. Si a la tasa efectiva sobre los salarios se le suman los otros costos tributarios de contratar trabajo, tales como las contribuciones sobre la nómina y de la seguridad social, la carga efectiva aumenta a 18 %. La tasa estatutaria sobre las utilidades de las empresas fue 33 %, mientras que su tasa efectiva registró 21,1 %. La suma ponderada de las tasas efectivas promedio sobre las utilidades de las empresas y las de sus dueños, es decir, la tasa sobre las utilidades de su capital fue 15 %.

Las diferencias entre los niveles de las tasas estatutarias y efectivas obedecen a la combinación del esquema de beneficios tributarios mencionado, con la evasión y la elusión. Según cálculos de la Comisión de Expertos en Beneficios Tributarios (2021)1, los beneficios tributarios en Colombia ascendieron en 2019 a COP 69,1 billones (6,5 % del PIB), repartidos entre COP 51,6 billones (4,9 % del PIB) en impuesto al valor agregado (IVA) y COP 17,1 billones (1,6 % del PIB) en renta de personas jurídicas. Por otro lado, la evasión en IVA ascendió a COP 20,7 billones (1,9 % del PIB) y en renta de personas jurídicas a COP 21,6 billones (2 % del PIB). A los anteriores estimativos habría que sumarles el valor de los beneficios tributarios y la evasión de los demás impuestos nacionales y de los impuestos territoriales, así como el costo de la elusión tributaria.

Las tasas efectivas de tributación ofrecen una información valiosa para la política tributaria y macroeconómica, no solo porque muestran que utilizar las tasas estatutarias como medida de la verdadera carga de impuestos tiene serias limitaciones, sino además porque permite visibilizar qué tanto los impuestos afectan realmente el consumo y el costo de los factores de producción trabajo y capital. Adicionalmente, revelan la importancia que tienen los beneficios tributarios, la elusión y la evasión en el drenaje de los recaudos fiscales. Por tanto, las tasas efectivas son un elemento de juicio fundamental para la toma de decisiones de política tributaria y macroeconómica.

El Gráfico 1 muestra la evolución de las tasas efectivas promedio de tributación entre 2005 y 2019 sobre el consumo y sobre los factores de producción trabajo y capital. La desagregación de la carga tributaria sobre el trabajo indica que aquella que recae sobre los salarios es 2,3 %, sobre la nómina 2,7 % y la seguridad social 13 %. Esta última constituye sin duda la carga más importante sobre el factor trabajo. Por su lado, la tasa sobre el capital de las empresas es 21,1 %, mientras que la del capital de los hogares, quienes en realidad son los dueños de las empresas, es solo 3,8 %.

Gráfico 1. Evolución de las tasas efectivas de tributación promedio

Consumo (porcentaje)

Trabajo (porcentaje)

Capital (porcentaje)

Fuente: Rincón-Castro(2021).

Sobre esta base el Cuadro 1 reporta las tasas efectivas promedio del consumo, trabajo y capital y las participaciones porcentuales de cada uno de sus componentes en su respectiva tasa para 2019. Con respecto a la tasa sobre el trabajo, los salarios participaron con el 12,5 %, la nómina con el 15,3 % y la seguridad social con el 72,2 %. Esto indica que los aportes a la seguridad social para pensión, salud, riesgos profesionales y algunos seguros son la carga de impuestos más importante sobre el factor trabajo. A esto se añaden las contribuciones sobre la nómina (SENA, ICBF y cajas de compensación), que encarecen significativamente la contratación de trabajo.

Ahora, con respecto a la tasa sobre el capital, el cuadro 1 muestra que la tasa sobre las utilidades de los dueños de las empresas contribuye con el 9 %, mientras que la tasa sobre las utilidades de éstas aporta el 91 %. Esto resalta una clara disparidad entre los esfuerzos de tributación de las empresas y aquel que hacen sus dueños.

Cuadro 1. Tasas efectivas sobre el consumo, el trabajo y el capital, y participaciones de sus componentes para 2019

| Tasas efectivas | ||

|---|---|---|

| Participaciones porcentuales sobre la tasa efectiva del trabajo | ||

| Consumo | Trabajo | Capital |

| 12,7 | 18,0 | 15,0 |

| Salarios | Nómina | Seguridad Social |

| 12,5 | 15,3 | 72,2 |

| Participaciones porcentuales sobre la tasa efectiva del capital | |

|---|---|

Dueños | Empresas |

| 8,9 | 91,1 |

En síntesis, los impuestos nacionales y territoriales en Colombia no son efectivamente tan altos como lo sugerirían las tasas estatutarias, ni se reparten de forma equitativa. La carga sobre el factor trabajo es relativamente más alta que sobre el factor capital de las empresas y de sus dueños. La tributación de los salarios es relativamente más baja que los costos tributarios de contratar trabajo. Finalmente, las utilidades de las empresas tributan considerablemente más de lo que lo hacen las de sus dueños.

1 Comisión de Expertos en Beneficios Tributarios (2021): https://www.dian.gov.co/dian/Documents/Informe-Comite-Expertos-DIAN-OCDE2021.pdf