Quienes siguen los temas de política monetaria e inflación están acostumbrados a escuchar las decisiones de la Junta Directiva del Banco de la República sobre la tasa de interés de política monetaria (TPM), la cual tiene períodos de subida y otros de bajada, siempre con el objetivo de mantener la inflación alrededor de su meta de 3,0 %. Esta tasa es la que se utiliza como referencia para determinar el costo del fondeo que el Banco de la República provee al sistema bancario para atender sus necesidades de liquidez. Sin embargo, el público que sigue estas noticias pocas veces se pregunta cómo se las arregla el banco central para lograr que aquel nivel de la TPM que la Junta considera coherente con la meta de inflación sea el que efectivamente rija en este mercado. Ciertamente no basta solo con decirlo en un comunicado. Debe existir un mecanismo económico para conseguirlo. Dicho mecanismo reside en el poder que posee el banco central de crear dinero y ponerlo en circulación. Un recuadro publicado en el Informe al Congreso de julio de 2024 ofrece una interesante explicación de la forma como el Banco de la República maneja ese exclusivo poder, para asegurarse que la postura de política monetaria asociada con un nivel específico de la TPM sea la que efectivamente prevalezca en el mercado de liquidez de corto plazo, a partir del cual se transmitirá a las demás tasas de interés de la economía.

El agregado monetario que emite el banco central se conoce como base monetaria (o dinero primario), y se compone del efectivo y la reserva bancaria. El efectivo comprende los billetes y monedas en poder del público, y la reserva bancaria corresponde a los recursos que los bancos comerciales y otros intermediarios financieros mantienen en sus cuentas de depósito no remuneradas en el Banco de la República o en sus propias cajas. El banco central inyecta la base monetaria a la economía mediante operaciones financieras que requieren pagos en pesos, tales como la compra de divisas; la adquisición de títulos de deuda pública (TES); el fondeo del sistema bancario que hace a través de operaciones Repo1; y otras inversiones.

La base monetaria se transa en un mercado de liquidez primaria, en el cual el equilibrio entre su oferta y demanda determina su precio. La oferta la determina el banco central mediante las operaciones financieras antes mencionadas y la demanda la realiza el público, que utiliza el efectivo como medio de pago o como instrumento de ahorro, y los intermediarios financieros, que requieren los recursos para constituir reserva bancaria y atender sus obligaciones con los clientes. En particular, los bancos comerciales son demandantes importantes de liquidez primaria debido al descalce de plazos que tienen entre sus pasivos (depósitos del público mayoritariamente a corto plazo) y sus activos (cartera de crédito a mediano y largo plazo), el cual les genera necesidades de liquidez.

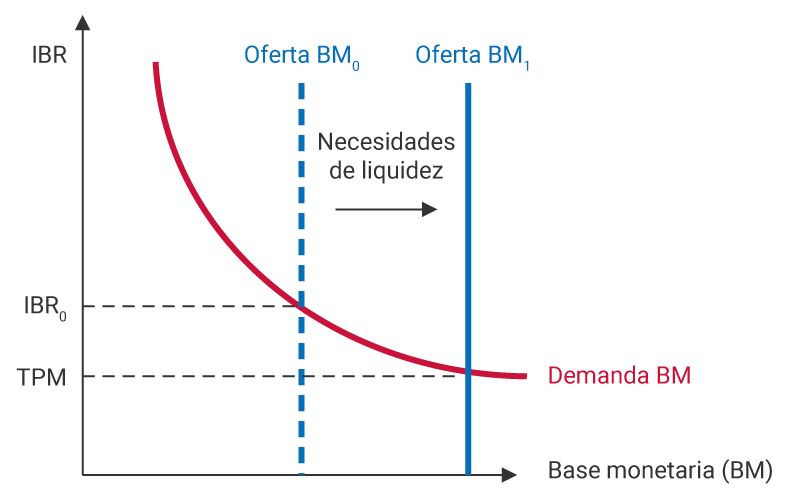

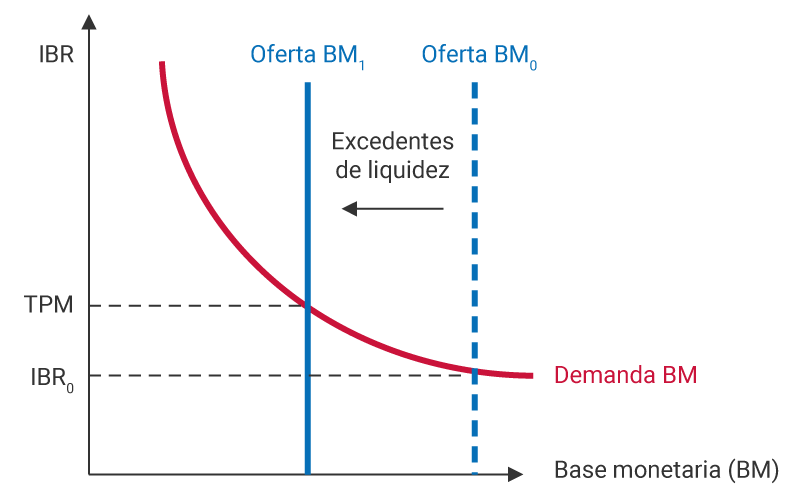

El funcionamiento del mercado de liquidez primaria se ilustra en el Gráfico 1. Los paneles A y B muestran dos escenarios alternativos. En el panel A, el eje vertical es el índice bancario de referencia (IBR) que mide el precio (la tasa de interés) que el mercado le asigna a la liquidez primaria2. El eje horizontal mide el monto de la base monetaria. La oferta de base monetaria que el banco central ha puesto en circulación (oferta BM0) se ilustra con la línea vertical azul punteada. Su demanda se representa con la curva roja y muestra que, cuanto mayor sea la tasa de interés, menores serán los saldos de depósitos que los bancos quieren mantener sin remuneración en el banco central. El panel A presenta una situación en la que el equilibro del mercado se produce a una tasa de interés, IBR0, superior a la TPM. Si esta situación persiste, es decir, si la tasa de interés de corto plazo de la economía es superior a la que se considera compatible con el logro de la meta de inflación, la política monetaria tendría en la práctica una postura más restrictiva que la deseada. Esto ocurre porque la oferta de base monetaria es insuficiente para equilibrar el mercado a una tasa cercana a la TPM. Se requiere entonces que el Banco de la República realice operaciones que permitan expandir la base monetaria hasta la línea vertical azul continua. El panel B ilustra el caso opuesto, en el que la economía tiene excedentes de liquidez, lo que llevaría a que la tasa de interés del mercado (IBR0) fuera más baja que la TPM anunciada por el banco central, dando lugar a una postura de política monetaria más relajada, por lo que el banco central debe recoger dichos excedentes.

Gráfico 1. Mercado de liquidez primaria

Panel A

Panel B

Las situaciones que se muestran en el Gráfico 1 se presentan con alguna frecuencia debido a cambios que ocurren en la oferta o en la demanda de la base monetaria. Por ejemplo, puesto que el Gobierno Nacional maneja sus cuentas en el Banco de la República, incrementos de sus depósitos contraerán la oferta de base monetaria (al retirar recursos de los bancos comerciales para consignarlos en el banco central), mientras que sus retiros la expandirán. En cuanto a la demanda de la base monetaria, las necesidades de liquidez pueden verse afectadas por las fechas, patrones y tecnologías de los pagos de la economía, al igual que por variaciones de la actividad económica, o el nivel de incertidumbre del público.

Para sortear estas situaciones, y con el objetivo de minimizar las desviaciones de la IBR frente a la TPM, el Banco de la República cuenta con diversos instrumentos. Si las diferencias entre la oferta y la demanda de base monetaria no son significativas o de corta duración, los faltantes (o excesos) de liquidez se pueden suplir (o retirar) mediante instrumentos transitorios. Para suplir los faltantes temporales de liquidez el Banco de la República utiliza las operaciones REPO a plazos de uno y siete días, que se adjudican mediante subasta. Para retirar los excesos de liquidez el Banco emplea los depósitos remunerados no constitutivos de encaje (DRNCE), que se adjudican mediante subasta y les permite a las instituciones financieras depositar en el Banco recursos por un plazo especifico a cambio de una rentabilidad. Cuando las necesidades o excedentes de liquidez son significativos y persistentes, el Banco de la República realiza compras o ventas de títulos en el mercado secundario, principalmente títulos de deuda emitidos por el Gobierno Nacional (TES).

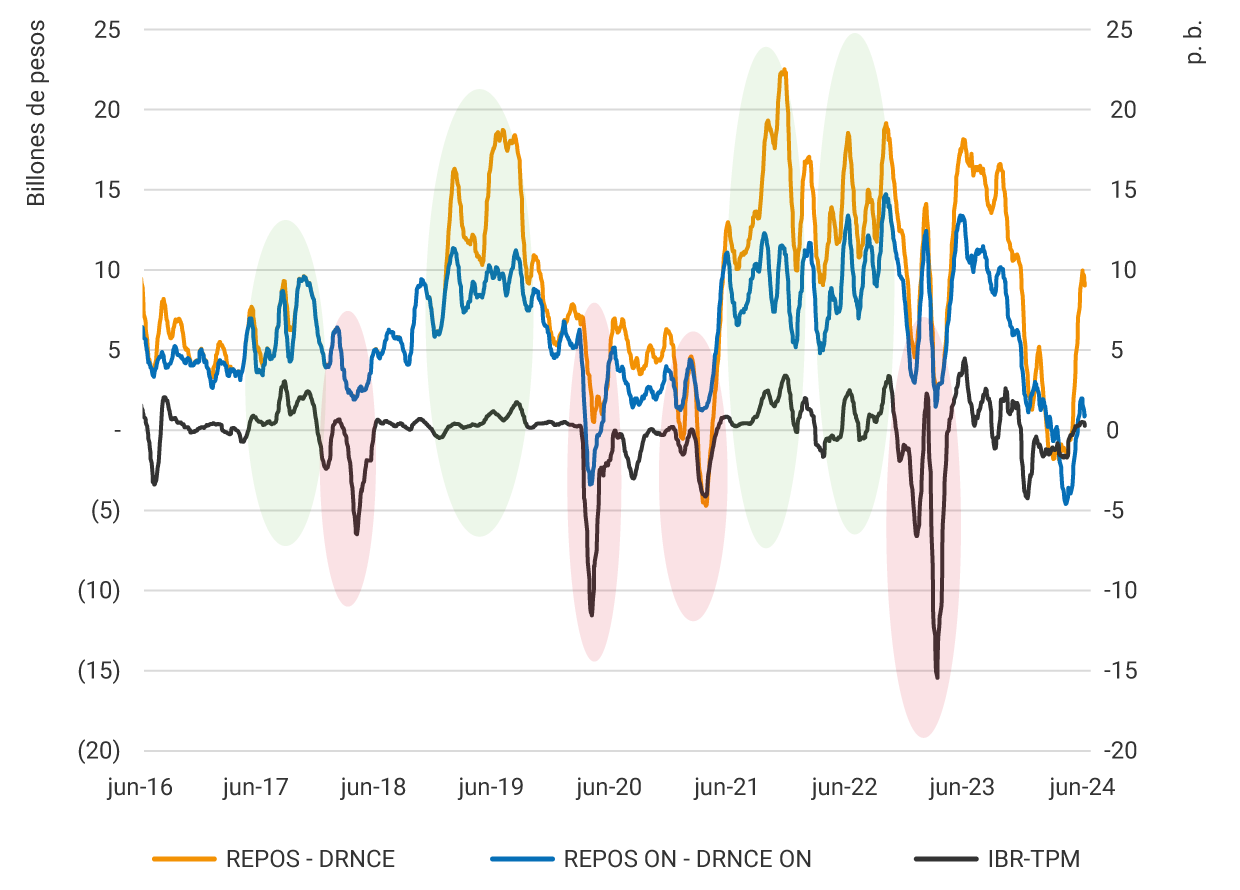

El Gráfico 2 presenta la posición del Banco de la República en el mercado de liquidez primaria durante los últimos ocho años, medida como la diferencia entre el monto de Repos y el de los DRNCE. Cuando esta diferencia es positiva es porque el mercado tiene necesidades de liquidez, lo cual se refleja en repos más elevados que los depósitos. Esta situación es la que describe el panel A de la gráfica anterior. Por el contrario, si la posición neta del Banco está próxima a cero o es negativa, es porque existe suficiente liquidez en el mercado, o incluso se presentan excedentes de liquidez, lo que corresponde al panel B del Gráfico 1.

El Banco de la República elige utilizar los instrumentos a su disposición procurando mantener una situación en la que existan ciertos niveles de necesidades de liquidez en el mercado. En tales condiciones el IBR suele mantenerse cercano a la TPM, lo que en el gráfico equivale a la línea negra alrededor del eje cero. No obstante, si dichas necesidades exceden cierto nivel, suelen evidenciarse presiones al alza en el IBR (óvalos verdes). En contraste, cuando se presentan necesidades de liquidez bajas o incluso excedentes de liquidez, el IBR ha mostrado desviaciones negativas de la TPM más significativas y persistentes (óvalos rosados).

Gráfico 2. Posición del Banco de la República* y diferencia del IBR frente a la TPM

(promedio móvil de 20 días)

*La posición del Banco de la República se mide como la diferencia entre el saldo de repos y el saldo de depósitos remunerados no constitutivos de encaje (DRNCE). Se presenta la posición total y la posición en un horizonte de 24 horas (overnight ON).

El modelo de política monetaria que utiliza el Banco de la República descrito en este blog se asemeja al que emplean los bancos centrales de numerosas economías desarrolladas y emergentes que han adoptado el esquema de inflación objetivo. Este paradigma guarda una gran diferencia con el que se empleaba en las décadas de los setenta y ochenta, cuando los bancos centrales fijaban la cantidad de dinero como instrumento para lograr una meta de inflación, y dejaban que la tasa de interés se ajustara libremente.

1 ↑ Mediante estas operaciones la entidad financiera entrega títulos al Banco de la Republica como colateral y recibe dinero a cambio. En el momento del vencimiento, la operación se reversa. El Banco de la Republica ofrece repos a plazos de uno y siete días que se adjudican mediante subasta, con un monto total que se anuncia diariamente.

2 ↑ Para más información sobre el IBR, véase Indicador bancario de referencia (IBR)