Entre las fuentes de financiamiento externo de la economía colombiana, además de la inversión extranjera directa (IED), el país también recibe otros recursos importantes que se denominan flujos de portafolio. Dichos flujos constituyen una fuente primordial de financiamiento para el Gobierno y para las empresas privadas. Las inversiones de portafolio se hacen principalmente en títulos de deuda pública (TES) y en menor grado en acciones de las empresas y en bonos corporativos. Los agentes económicos que participan en esos mercados incluyen inversionistas no residentes y residentes y comprenden fondos de inversión, fondos de pensiones, bancos comerciales e inversionistas particulares.

A diferencia de la IED, que se dirige al sector real de la economía y que está motivada por sus retornos de largo plazo, los flujos de portafolio responden a condiciones financieras externas e internas que determinan la rentabilidad relativa de invertir en el exterior o en el país. Entre las primeras sobresalen las tasas de interés de corto y de largo plazo en los mercados financieros internacionales y el apetito por riesgo de los inversionistas externos, el cual se relaciona con el ciclo financiero global. Entre las variables internas caben destacar la tasa de interés de política monetaria local, los rendimientos de los TES, el riesgo país, las expectativas de devaluación y los índices accionarios, entre otros. Las inversiones de portafolio tienen importantes beneficios para la economía, porque complementan el ahorro interno, y contribuyen a financiar el consumo y la inversión. Sin embargo, estas inversiones también generan riesgo e incertidumbre para la estabilidad macroeconómica, por la rapidez y facilidad con la que pueden retirarse del país, debido a la alta sensibilidad que estos flujos tienen a los cambios en sus variables determinantes, los cuales suelen ocurrir de forma inesperada.

Para las autoridades económicas reviste gran importancia conocer el comportamiento de los flujos de portafolio, para no dejarse sorprender por su volatilidad, y estar preparadas para mitigar sus efectos financieros y reales. Con el propósito de ampliar ese conocimiento, un equipo de investigadores del Banco de la República llevó a cabo un estudio sobre los determinantes y la evolución de los flujos de portafolio en Colombia, empleando las últimas herramientas disponibles en la literatura. Este trabajo arrojó valiosos resultados para el diseño de política monetaria y cambiaria, y se acaba de publicar en la revista Ensayos Sobre Política Económica (ESPE) 105.

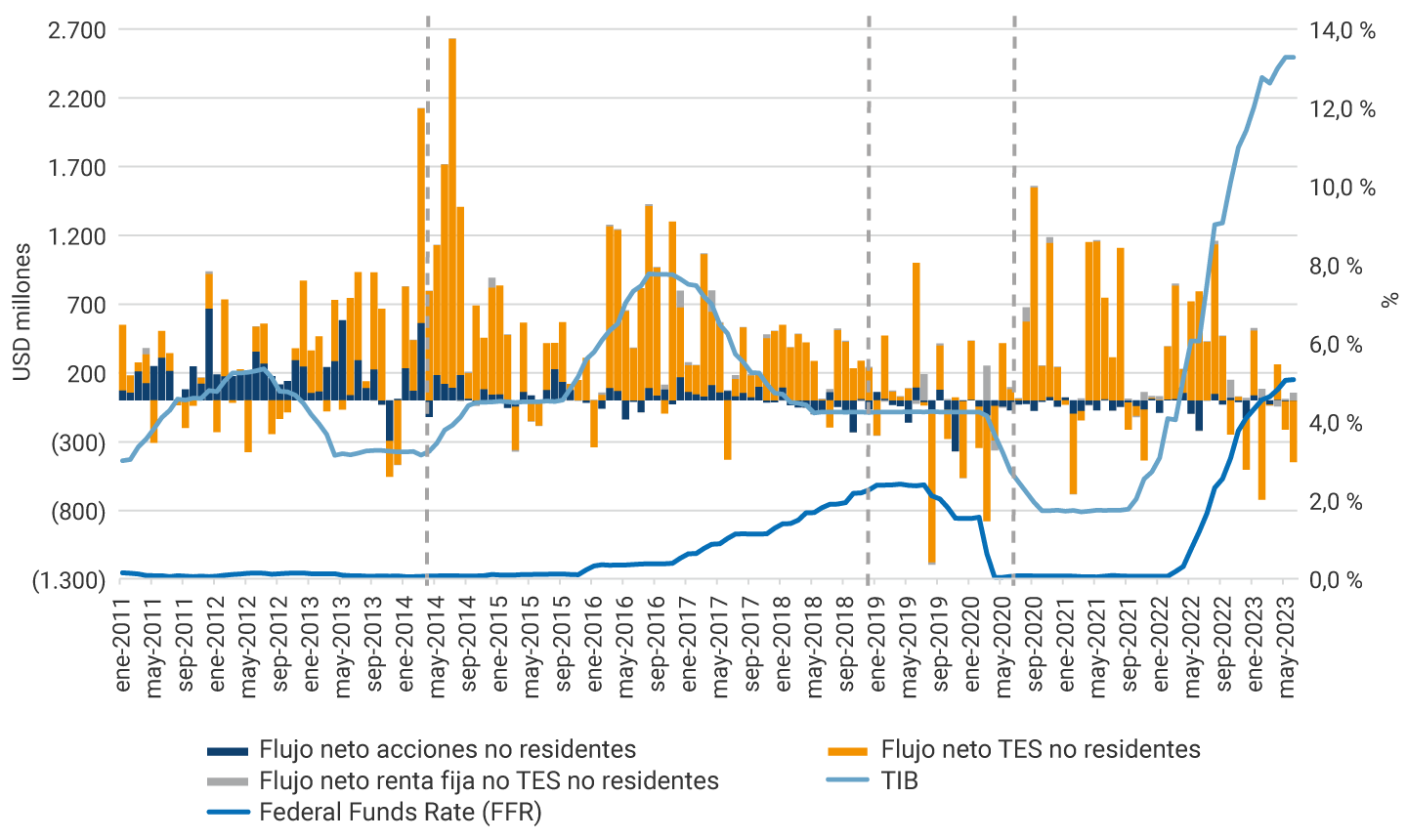

El Grafico 1, construido a partir de la cuenta financiera de la balanza de pagos, muestra la evolución mensual en millones de dólares de los flujos de portafolio netos (i. e.: entradas – salidas) de inversionistas no residentes en instrumentos emitidos en Colombia. Se observa que la mayor parte de los flujos se concentran en TES (84 %, en promedio durante el período), seguido de acciones (13 %) y bonos corporativos (3 %). Puede advertirse a lo largo de la serie que aumentos de la tasa de interés de política interna (TIB) coinciden en algunos años con incrementos de las compras de TES y que aumentos en la tasa de política de la Reserva Federal (i. e.: Federal Funds Rate, FFR) coinciden con reducciones en las compras de estos. Este comportamiento concuerda con la respuesta esperada de los flujos de portafolio a cambios en las tasas de interés internas y externas, y con la reciente evidencia internacional. Adicionalmente, ciertos choques de mercado han ejercido influencia sobre el comportamiento de estos flujos. Por ejemplo, el significativo incremento en las compras de TES durante el segundo trimestre de 2014 estuvo asociado al aumento en las ponderaciones de los títulos de deuda pública de Colombia (TES) dentro de los índices globales de JP Morgan, que los inversionistas externos utilizan como referencia para sus decisiones. También puede notarse la importante salida de capitales del mercado de TES durante la pandemia del COVID-19, seguida de una rápida recuperación asociada al restablecimiento de la confianza del mercado internacional de capitales, el fuerte recorte de la tasa de interés externa (FFR) y el posterior incremento de la tasa de interés de política monetaria en Colombia (TIB).

Gráfico 1. Flujos netos de portafolio de inversionistas no residentes (2011-2023)

Las relaciones que sugiere el Gráfico 1 se evalúan econométricamente en el estudio citado, mediante la estimación de los llamados modelos de vectores autoregresivos (VAR), que en esencia buscan establecer las variables que determinan los movimientos en los flujos de portafolio. En la estimación de dichos modelos se utilizan tanto los valores contemporáneos como rezagados de las variables consideradas. Ello introduce un elemento de dinámica en las relaciones estadísticas entre esas variables, que se visualizan en las denominadas funciones de impulso-respuesta. Dichas funciones cuantifican lo que ocurre a través del tiempo con la inversión en cada tipo de instrumento cuando ocurren choques en sus variables determinantes, lo cual ofrece información valiosa para entender el comportamiento de los flujos de portafolio.

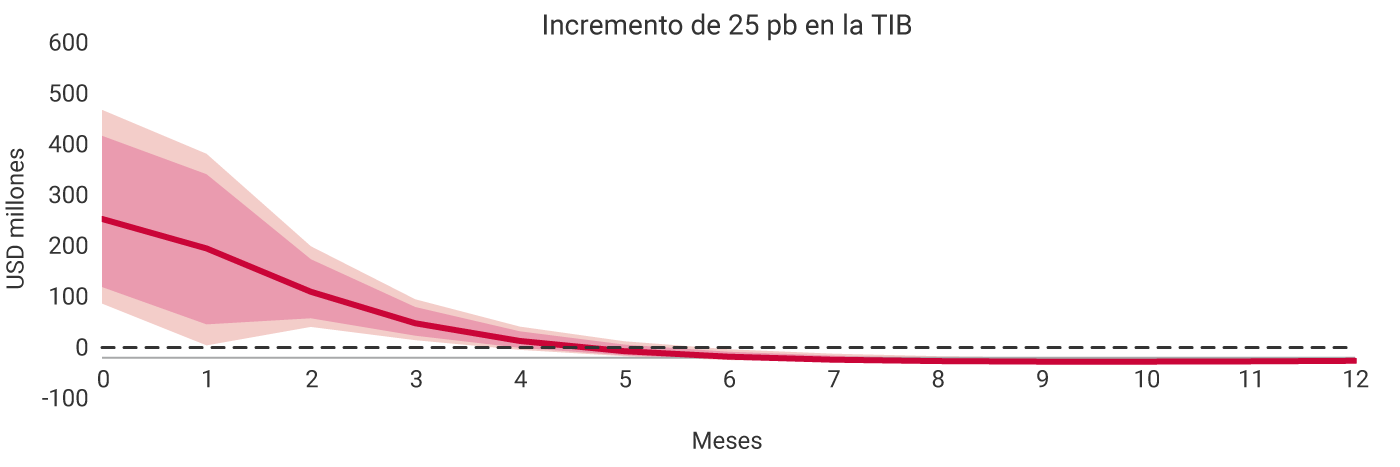

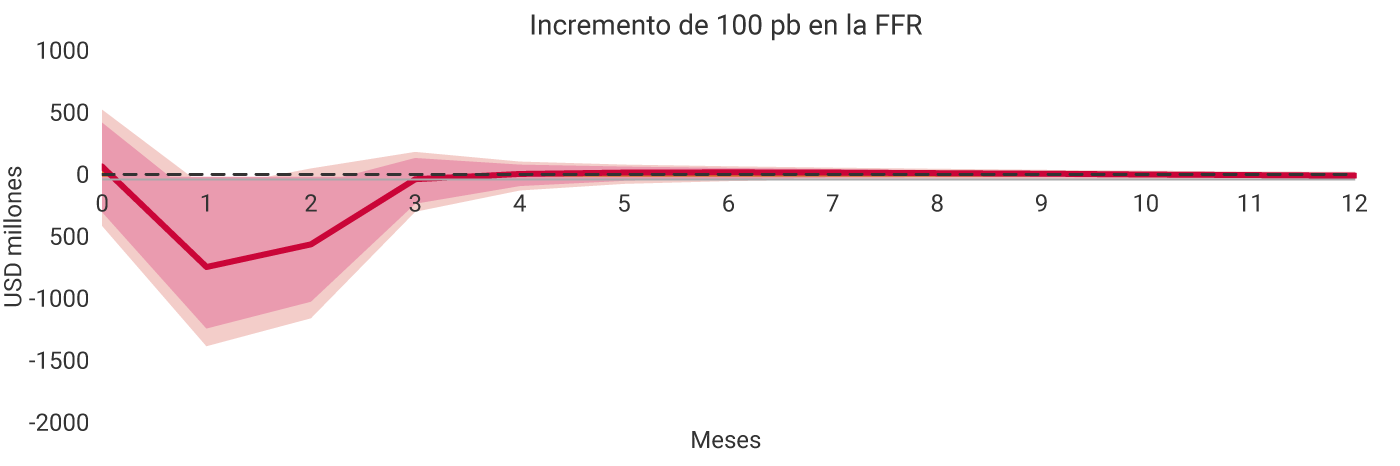

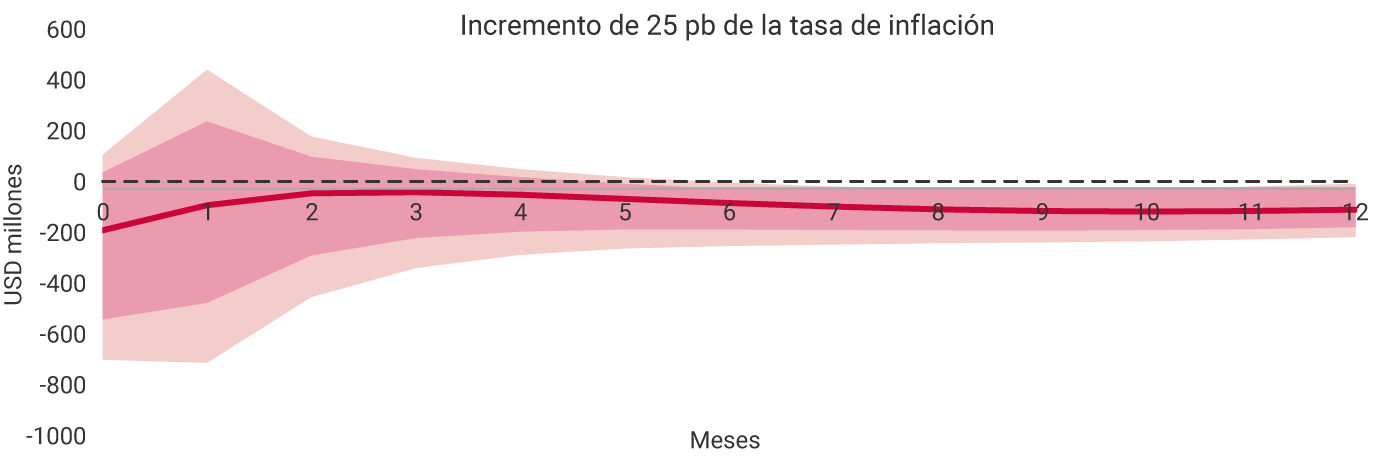

Ejemplos de estos resultados se presentan en el Gráfico 2, que muestra funciones impulso-respuesta que describen el efecto sobre los flujos netos de portafolio en TES a lo largo del tiempo cuando se presentan choques en sus variables determinantes. Dichos efectos se consideran estadísticamente significativos, cuando el intervalo de confianza alrededor de la senda del flujo de inversión en TES (línea roja) no incluye el eje horizontal de cero.

Gráfico 2. Respuesta de los flujos de portafolio en TES ante choques en la tasa de política monetaria, en la tasa de interés externa y en la inflación

Panel A: Choque en la tasa de interés de política monetaria (TIB)

Panel B: Choque en la tasa de interés externa (FFR)

Panel C: Choque en la inflación

El panel A muestra una respuesta positiva y estadísticamente significativa de los flujos de portafolio en el mercado de TES a un incremento de la tasa de interés de política monetaria interna, la cual se aproxima por la tasa interbancaria (TIB). Específicamente, se identifica que un aumento de la TIB de 25 puntos básicos (pb) se asocia con un incremento en la demanda de TES por parte de los inversionistas no residentes de aproximadamente USD 270 millones (m) (0,10 % del PIB) en el mes inicial luego de ocurrido el choque, que se va debilitando en los siguientes meses hasta volverse insignificante. El panel B muestra la respuesta de los flujos de portafolio de TES ante un incremento de 100 pb en la tasa externa, la cual se aproxima con la tasa de la Reserva Federal (FFR) que se mostró en el Gráfico 1. Se observa que, aunque al inicio el efecto no es significativo, después de un mes se presentan reducciones importantes que se aproximan a los USD 770 m de la demanda de TES por parte de los inversionistas extranjeros. Estos resultados confirman que los flujos de portafolio por parte de los inversionistas no residentes en el mercado de TES responden a cambios en las tasas de interés de política interna y externa en la dirección que predice la teoría, al igual que ocurre en otros países. El panel C muestra que, ante un aumento en la tasa de inflación local de 25 pb, se producen reducciones marginales en la demanda de TES, lo cual es consistente con el menor retorno real de estos títulos.

Estos ejercicios se extienden en el trabajo ya citado al análisis de otros choques e instrumentos de inversión de portafolio. Allí también se examinan los comportamientos de distintos tipos de inversionistas, y los cambios estructurales que han ocurrido en estos mercados durante los últimos años.