¿Qué hizo el Banco de la República para enfrentar el impacto de la pandemia en la economía?

La crisis generada por el Covid-19 ha tenido un gran impacto sobre la economía colombiana. En 2020 el Producto Interno Bruto se contrajo 6,8% y el desempleo aumentó a niveles de 15,9%. Esta situación fue resultado de las limitaciones a la actividad productiva y la demanda generadas por los confinamientos y las restricciones a la movilidad.

Desde la llegada de la pandemia a Colombia, el Banco de la República, obrando en el ámbito de sus funciones constitucionales y legales, orientó sus acciones a garantizar la estabilidad de la economía, en medio de las perturbaciones globales y locales. En ese contexto, sus acciones se concentraron en proteger el sistema de pagos, evitar una disparada de la tasa de cambio, estabilizar el mercado de títulos de deuda pública y privada, y asegurar que el crédito continuara fluyendo a la economía.

El Banco de la República se concentró en la fase inicial en tres objetivos fundamentales: proteger el sistema de pagos, estabilizar el mercado cambiario y el de títulos públicos y privados, y asegurar que el crédito continuara fluyendo a la economía.

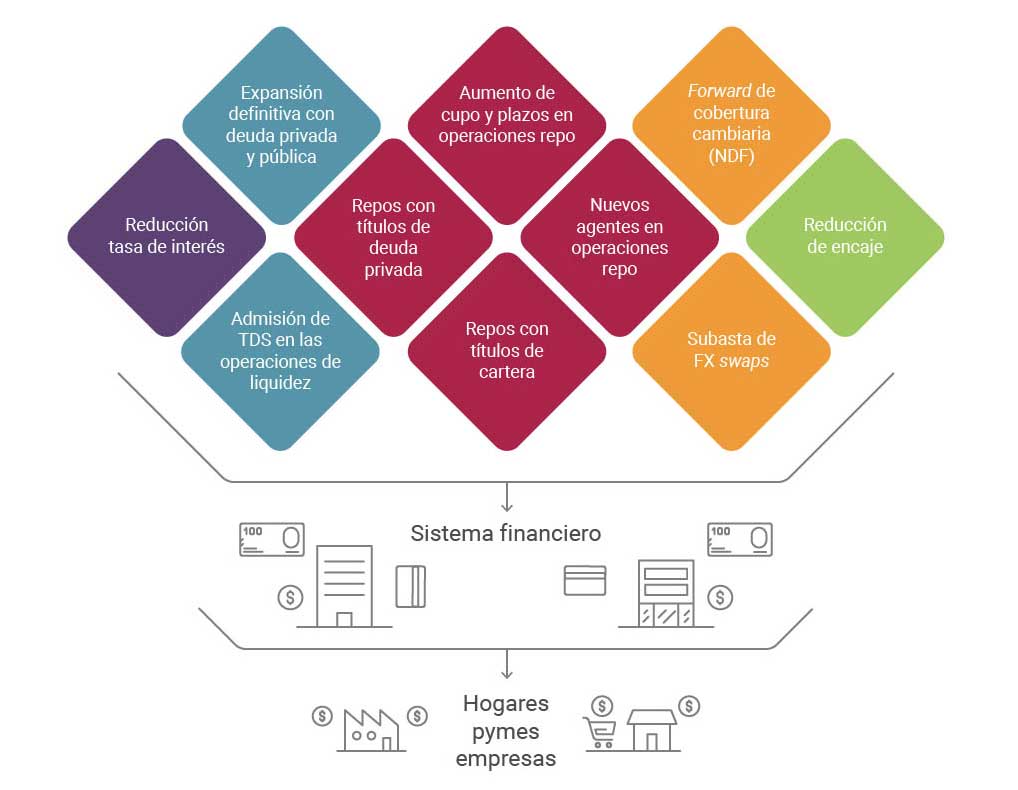

Medidas Banco de la República

Las medidas adoptadas por el Emisor en los últimos meses, para inyectar liquidez a la economía, tienen como objetivos:

La protección del sistema de pagos |

Preservar la oferta de crédito |

Estabilizar mercados esenciales bajo presión |

Estimular la actividad económica |

Medidas de política monetaria

Medidas de política monetaria  Cambios en el balance del BR

Cambios en el balance del BR  Operaciones transitorias

Operaciones transitorias

Medidas del mercado cambiario

Medidas del mercado cambiario  Medidas de encaje

Medidas de encaje

Medidas de política monetaria

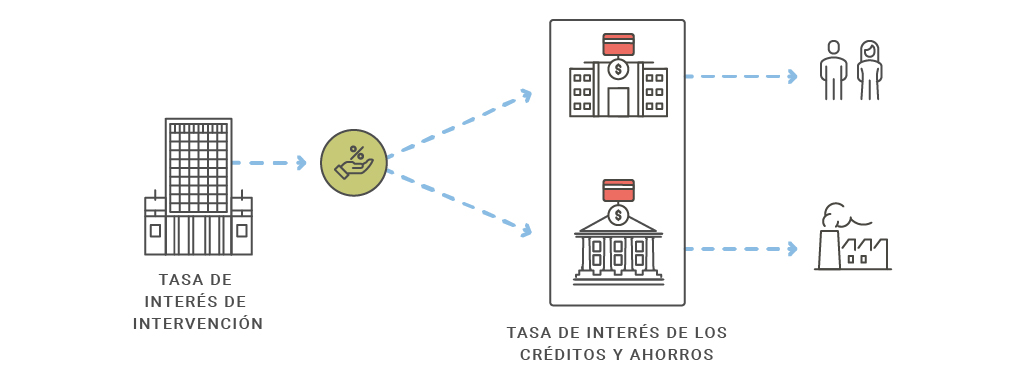

Para lograr esos objetivos, el banco central redujo la tasa de interés de intervención, es decir la tasa a la cual le presta recursos al sector financiero, en menos de doce meses pasó de un nivel de 4,25% a 1,75%. Esta es la tasa más baja de la historia de Colombia, inferior a la inflación de 2020, lo que significó tasas de interés de intervención reales negativas en ese lapso.

¿Cómo se transmite la tasa de interés de intervención?

Para asegurar que la liquidez siguiera fluyendo a la economía, entre febrero y diciembre de 2020, el Banco emitió 31,1 billones de pesos . La mayoría de esos recursos se entregaron de forma permanente o a plazos largos, de modo que el sistema financiero pudiera contar con liquidez estable que le permitiera dar crédito a los agentes económicos. Más información en "¿Cómo se ha beneficiado la economía colombiana con las medidas tomadas por el Banco de la República?".

Fuerte posición de liquidez internacional

En septiembre de 2020 el Directorio Ejecutivo del Fondo Monetario Internacional (FMI) aprobó el acceso a la Línea de Crédito Flexible (LCF) de 384% de la cuota del país en el organismo (aproximadamente USD 10.800 millones) a 600% de la misma (aproximadamente USD 17.200 millones). Este acuerdo está vigente hasta el 30 de abril de 2022.

Asimismo, en diciembre de 2020, el Ministerio de Hacienda y Crédito Público informó que realizó un desembolso de la LCF por 5.400 millones de dólares para responder a las necesidades de financiamiento profundizadas por la pandemia y para mantener la suficiente liquidez internacional como seguro contra posibles riesgos externos.

Fondo Monetario Internacional (FMI) aprueba ampliación de la Línea de Crédito Flexible (LCF) para Colombia a USD 17.200 millones