Un trabajo publicado recientemente en la serie Borradores de Economía, número 1267, analiza algunos aspectos acerca de la educación económica y financiera en Colombia, utilizando una encuesta que sigue la metodología conocida como las tres grandes preguntas (en inglés, the Big Three). Esta metodología fue desarrollada por las expertas Annamaria Lusardi y Olivia Mitchell en 2004. El método se aplicó por primera vez en un estudio sobre salud y jubilación en los Estados Unidos y desde entonces se ha replicado en varios países del mundo y ha servido para hacer diagnósticos y algunas comparaciones internacionales sobre los niveles de educación económica y financiera de distintas poblaciones. El conjunto de tres preguntas incluye dos primeras que abordan el tema del interés compuesto y la inflación, mientras que la última pregunta evalúa el conocimiento sobre la diversificación del riesgo en la toma de decisiones de inversión. Las preguntas se caracterizan por ser simples, breves y concisas y por no requerir de un determinado nivel de familiaridad con las matemáticas de los encuestados. Tampoco son necesarias definiciones previas de los conceptos incluidos en ellas para poder responder a estas preguntas.

Los datos para Colombia se obtuvieron de una encuesta de percepción y conocimiento sobre el Banco de la República, cuya versión más reciente se llevó a cabo entre el 11 de mayo y el 1 de junio de 2023. Esta encuesta fue aplicada a una muestra representativa de la población adulta, tal como se ha hecho en otros países. Además de las preguntas necesarias para realizar el diagnóstico sobre los niveles de educación económica y financiera en Colombia, se pueden establecer relaciones sobre este nivel de conocimiento financiero con variables como consumo, inversión y expectativas de inflación, a través de las respuestas a otras preguntas de la misma encuesta.

Las tres preguntas de conocimiento financiero formuladas en el estudio de Lusardi y Mitchell (2011) y adaptadas para el caso colombiano en la encuesta fueron las siguientes:

- (sobre tasa de interés)

Suponga que tiene 100 pesos en una cuenta de ahorros con una tasa de interés del 2 % anual. Después de 5 años sin tocar dicha cuenta, ¿cuánto dinero cree que tendría?- Más de 102 pesos*

- Exactamente 102 pesos

- Menos de 102 pesos

- No sabe/No responde

- (sobre inflación)

Imagine que la tasa de interés en su cuenta de ahorros fuera del 1 % anual y la inflación del 2 % anual. Después de 1 año, ¿cuánto podría comprar con el dinero en esta cuenta?- Más que hoy

- Exactamente lo mismo que hoy

- Menos que hoy*

- No sabe/No responde

- (sobre diversificación del riesgo)

Diga si esta afirmación es verdadera o falsa: "La compra de acciones de una sola compañía generalmente brinda un rendimiento más seguro que un fondo mutuo de acciones".- Verdadero

- Falso*

- No sabe/No responde

* Respuesta correcta

Algunos resultados destacados

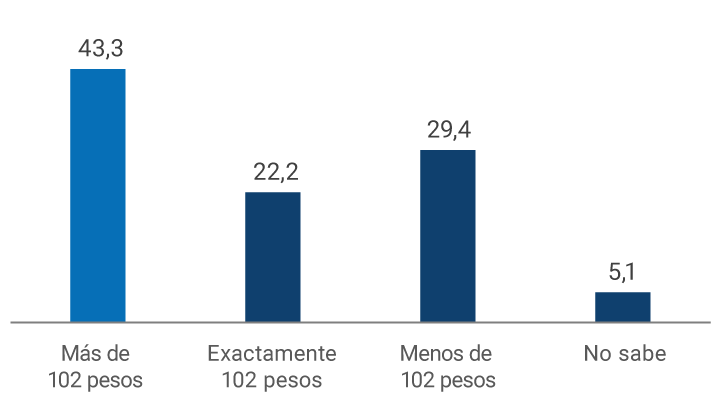

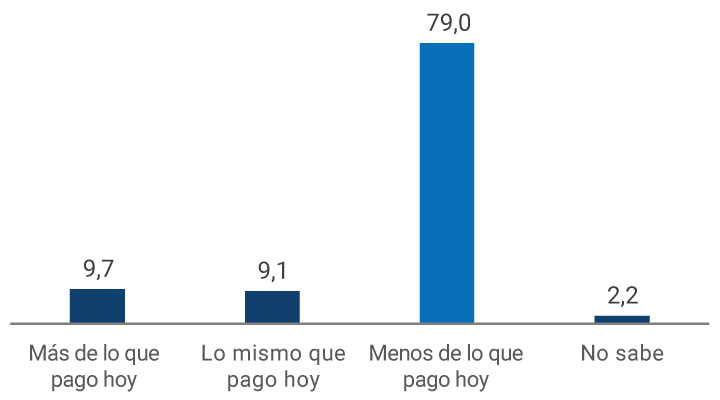

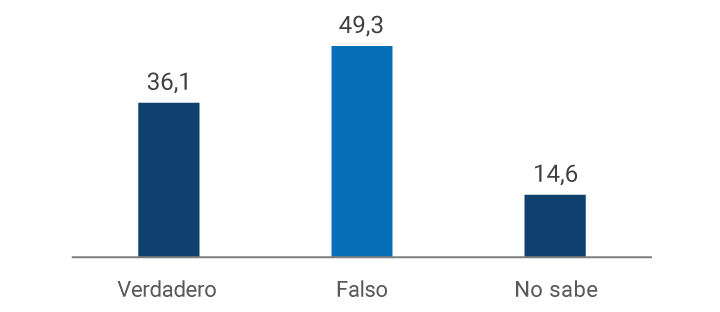

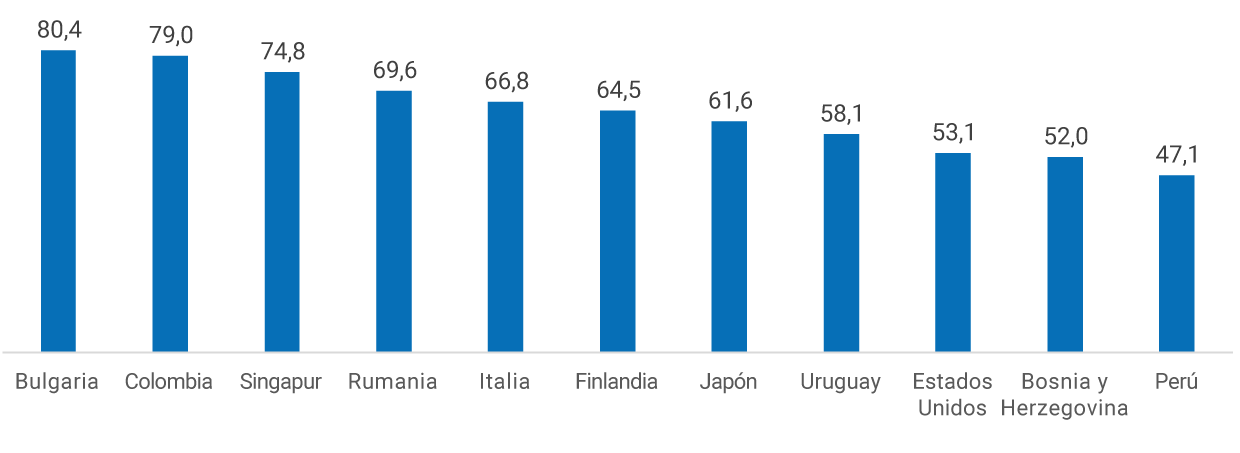

En cada una de las preguntas, la respuesta correcta fue la escogida por un porcentaje mayor de los encuestados (Gráfico 1). Sin embargo, menos de la mitad de la población contestó acertadamente la pregunta de tasa de interés (43,3 %) y cerca de la mitad la relacionada con la diversificación del riesgo (49,3 %). Sobresale en cambio el conocimiento de los colombianos sobre el concepto de inflación al obtener un alto porcentaje de acierto (79 %), el cual es, incluso, superior al de varios países desarrollados.

Gráfico 1. Respuestas individuales The Big Three

A. Tasa de interés

B. Inflación

C. Diversificación del riesgo

Fuente: encuesta Invamer (2023)

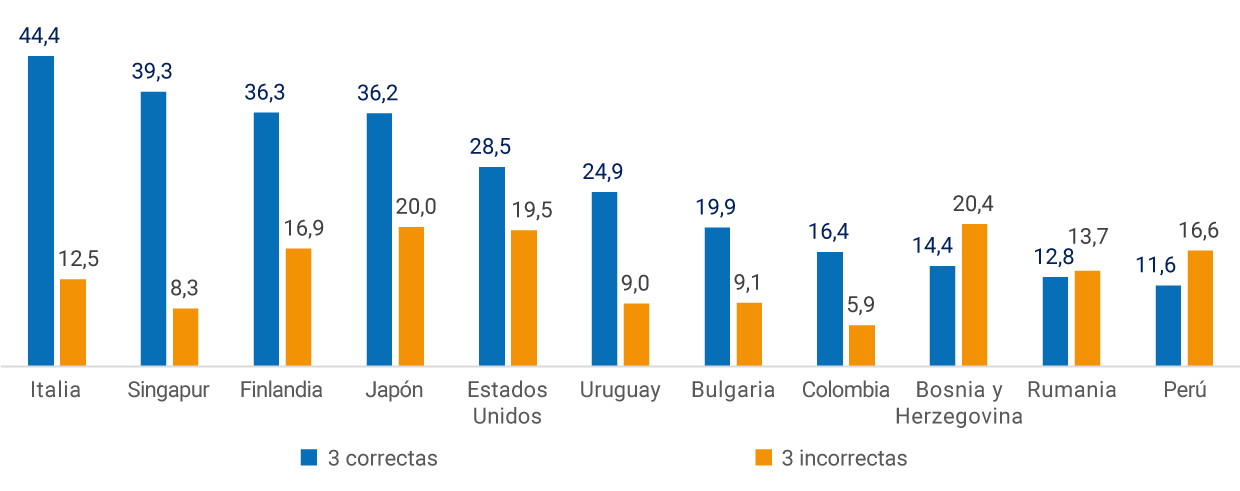

En el Gráfico 2 se muestran las fracciones de los encuestados que respondieron correctamente (azul) e incorrectamente (naranja) las 3 preguntas en varios países, incluyendo a Colombia1. Al parecer hay diferencias importantes: por ejemplo, solo un 16,4 % de la población colombiana puede responder correctamente las tres preguntas claves, por encima de Bosnia-Herzegovina (14,4 %), Rumania (12,8 %) y Perú (11,6 %); pero por debajo de países como Italia (44,4 %), Singapur (39,3 %), Finlandia (36,3 %) y Japón (36,2 %). Por su parte, Colombia obtuvo el menor nivel de respuestas incorrectas conjuntas (5,9 %), seguido de Singapur (8,3 %), Uruguay (9,0 %) y Bulgaria (9,1 %). El caso de países desarrollados como Japón (20,0 %) y Estados Unidos (19,5 %) sorprende, ya que casi una quinta parte de los encuestados respondieron de manera incorrecta alguna de las preguntas de conocimiento financiero.

Gráfico 2. Tres respuestas correctas e incorrectas por países

Fuentes: Banco de la República (2024) y encuestas realizadas por países disponibles en el Journal Financial Literacy and Wellbeing.

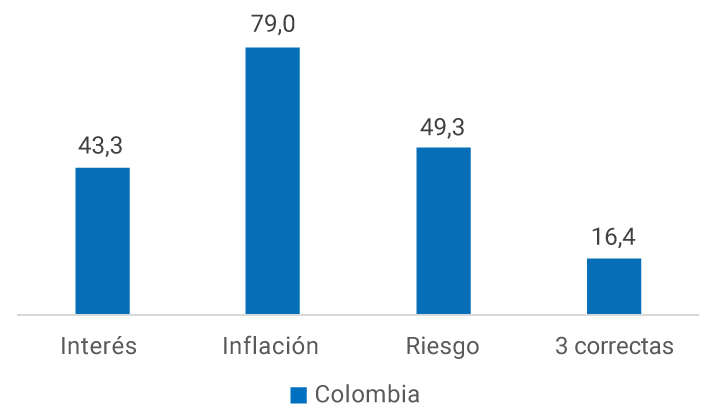

Respecto a la pregunta de inflación (Gráfico 3) en Colombia se conoce mucho este concepto pues un 79 % de los encuestados la contestó correctamente. Con respecto a otros países en los cuales se han realizado encuestas similares, este porcentaje ha sido superior solamente en Bulgaria (80,4%). En cambio, en países como Estados Unidos (53,1 %), Singapur (74,8 %), Rumania (69,6 %), Italia (66,8 %), Finlandia (64,5 %), Japón (61,6 %), Uruguay (58,1 %), Bosnia-Herzegovina (52,0 %) y Perú (47,1 %) se registraron resultados menores que el de nuestro país. Las conclusiones de estas comparaciones deben tomarse con cautela porque no todas las encuestas se realizaron en entornos iguales. Sin embargo, arrojan algunas luces sobre donde están las menores y mayores brechas de conocimiento en la educación financiera de Colombia.

Gráfico 3. Respuestas sobre inflación por países

Fuentes: Banco de la República (2024) y encuestas realizadas por países disponibles en el Journal Financial Literacy and Wellbeing.

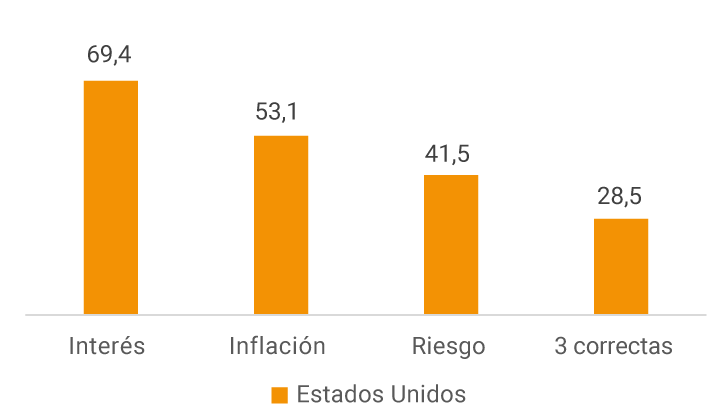

En el Gráfico 4 se presentan los resultados de las encuestas realizadas en Estados Unidos y en Colombia, aunque es necesario tener cautela en las comparaciones por lo ya anotado2. En el caso de los estadounidenses, que su conocimiento es mayor respecto al concepto de tasas de interés (69,4 %), seguido por el de inflación (53,1 %) y diversificación del riesgo (41,5 %). Frente a los resultados de Colombia, vemos cómo el concepto de inflación es el que más se conoce (79 %). Resulta sin embargo curioso que en nuestro país se haya obtenido un mejor resultado en la pregunta sobre diversificación del riesgo (49,3 %) que en el país del norte. En cuanto a la tasa de interés el porcentaje de respuestas correctas de Colombia (43,3 %) es inferior al de Estados Unidos, como era de esperarse, en parte, por una menor educación financiera y una menor exposición a productos financieros de crédito.

Gráfico 4. Porcentaje de respuestas correctas por pregunta

A. Colombia

B. Estados Unidos

Fuentes: Banco de la República (2024) y National Financial Capability Study (2021).

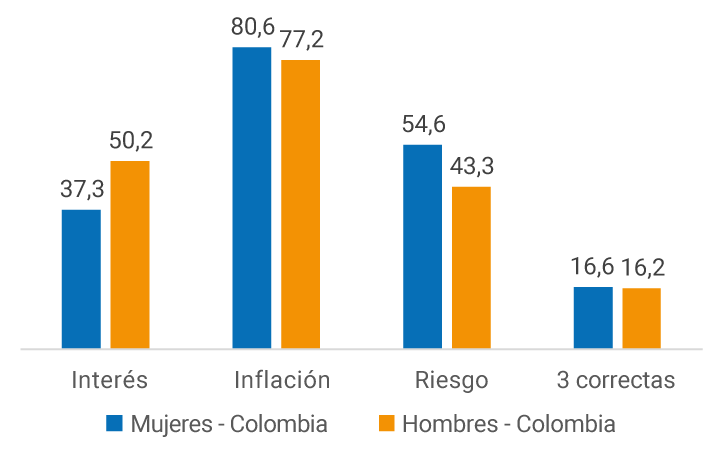

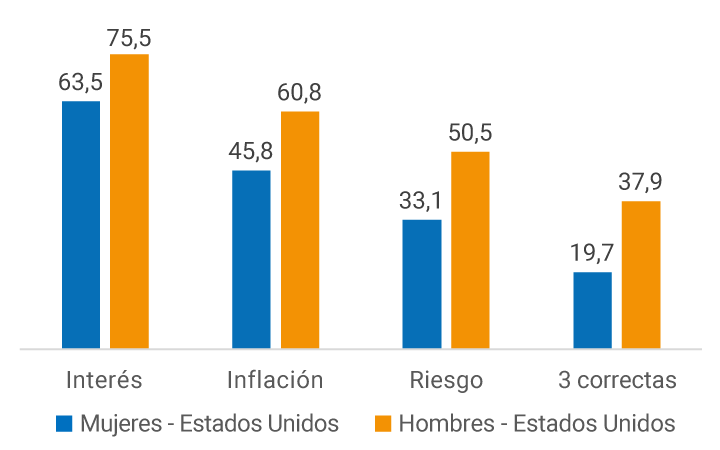

También es posible analizar los resultados por género en cada una de las encuestas. Esta información puede ser útil para diseñar políticas públicas y programas de educación financiera que contribuyan al cierre de brechas de género que suelen tener mucho impacto en los comportamientos sobre el ahorro para la vejez. En el Gráfico 5A vemos que en Colombia el concepto de tasa de interés es más conocido por los hombres que por las mujeres, mientras que en las otras dos preguntas (inflación y diversificación del riesgo) las mujeres tienen más conocimiento que los hombres. Por su parte, en Estados Unidos (Gráfico 5B) el porcentaje de hombres que responden correctamente todas y cada una de las preguntas es mayor que el de las mujeres.

Gráfico 5. Respuestas correctas por género

A. Colombia

B. Estados Unidos

Fuentes: Banco de la República (2024) y National Financial Capability Study (2021).

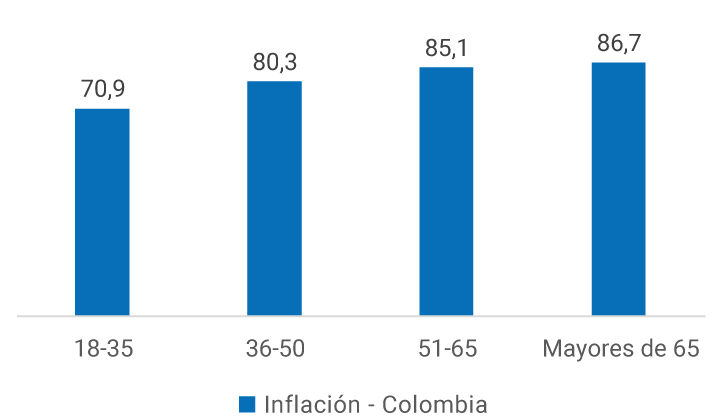

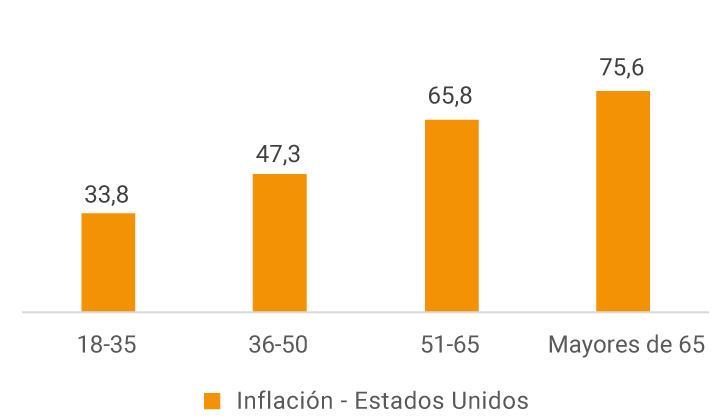

Respecto al análisis por rango de edad (Gráfico 6), encontramos que tanto en Estados Unidos como en Colombia aumenta el conocimiento sobre el concepto de inflación a medida que aumenta la edad, lo cual puede ser explicado por la mayor exposición que un individuo va teniendo a lo largo de su vida a este fenómeno económico.

Gráfico 6. Respuestas correctas de inflación por rango de edad

A. Colombia

B. Estados Unidos

Fuentes: Banco de la República (2024) y National Financial Capability Study (2021).

Estos resultados dan algunas luces sobre el conocimiento económico y financiero de los colombianos. Un mayor conocimiento de estos temas permite mejorar la eficiencia en la comunicación de la política monetaria. Si los niveles de educación económica y financiera de las personas no son lo suficientemente altos, se puede dificultar el impacto de la política monetaria por una inadecuada formación de las expectativas sobre los precios por parte de los agentes económicos. Los programas de educación económica y financiera diseñados por los bancos centrales para los públicos infantil, juvenil y general, buscan mejorar estos conocimientos en la ciudadanía y ser un complemento a la comunicación de la política monetaria mediante el uso de un lenguaje sencillo y cotidiano para la comprensión de la mayoría de la población.

1 ↑ Todas las encuestas en los distintos países se realizaron utilizando muestras representativas a nivel nacional de la población mayor de 18 años de todos los niveles socioeconómicos. En su totalidad estas encuestas se aplicaron después de la pandemia entre finales de 2021 y mediados de 2023, por lo que su interpretación debe tener en cuenta los distintos contextos. Por ejemplo, en Estados Unidos se aplicó a finales de 2021 y uno de cada cinco encuestados manifestó haber sido despedido o suspendido de su trabajo entre 2020 y 2021. En el caso de Colombia, la encuesta se aplicó en un contexto de inflación inusualmente alta en los últimos veinte años.

2 ↑ Por ejemplo, la muestra en Estados Unidos fue 27 veces más amplia que en Colombia e incluye todos los Estados. Se aplicó vía internet, es longitudinal y ofrece incentivos por su participación.